Indice

L’attività del Social Media Manager

Il social media manager è un professionista che cura la presenza di un progetto sui social network.

I committenti possono essere aziende, liberi professionisti o anche realtà no profit.

Social Media Manager e Regime Fiscale

-

CODICI ATECO social media manager:

- CODICI ATECO 73.11.01 – Ideazione di campagne pubblicitarie

- CODICI ATECO 73.11.02 – Conduzione di campagne di marketing e altri servizi pubblicitari

- CODICI ATECO 62.09.09 – Altre attività dei servizi connessi alle tecnologie dell’informatica nca

- CODICI ATECO 63.99.00 – Altre attività dei servizi di informazione nca

- Percentuale di redditività per un social media manager nel regime di flat tax per i primi due codici ateco: 78% – come calcolare l’ammontare dei contributi previdenziali e dell’imposta?

- Percentuale di redditività per un social media manager nel regime di flat tax per gli ultimi due codici ateco: 67%

- Aliquota d’imposta nel regime forfettario di flat tax pari al 15% (o del 5% nel caso di nuove attività per i primi 5 anni). Per maggiori informazioni sulle aliquote di imposta nel regime forfettario (flat tax) cliccare qui.

- Iscrivibile come impresa artigiana: NO

- Iscrizione INAIL: Non dovuta per i professionisti (a meno che non sia in forza personale dipendente)

- Iscrizione C.C.I.A.A.: NO

Per il regime semplificato ordinario cliccare qui.

Posizione previdenziale

Il Social Media Manager è una figura ibrida ai fini previdenziali. Potrà iscriversi:

- Alla Gestione Separata INPS: se è prevalente l’attività intellettuale (come consulente o libero professionista)

- Alla Gestione Commercianti INPS: negli altri casi

Quali sono le differenze?

Iscrivendosi alla Gestione Separata INPS il Social Media Manager non dovrà pagare contributi minimali fissi, ma sarà tenuto a versare contributi variabili, nella misura del 25,72% del reddito imponibile (78% o 67% del fatturato incassato nell’anno, a seconda del codice Ateco scelto).

Iscrivendosi alla Gestione Commercianti INPS il Social Media Manager potrà scegliere di pagare contributi ridotti pari al 15,6% del reddito imponibile (78% o 67% del fatturato incassato nell’anno), restando obbligato però a pagare dei contributi minimali fissi, pari ad € 2.488,66.

Emerge quindi, volendo giungere a conclusioni puramente di convenienza contributiva, come la Gestione Separata INPS sia più conveniente nel caso di fatturati bassi (non prevedendo contributi minimali fissi), mente la Gestione Commercianti INPS risulta più conveniente per fatturati più alti, prevedendo contributi fissi minimali, al di sopra dei quali il contributo cresce in maniera ridotta rispetto alla Gestione Separata INPS.

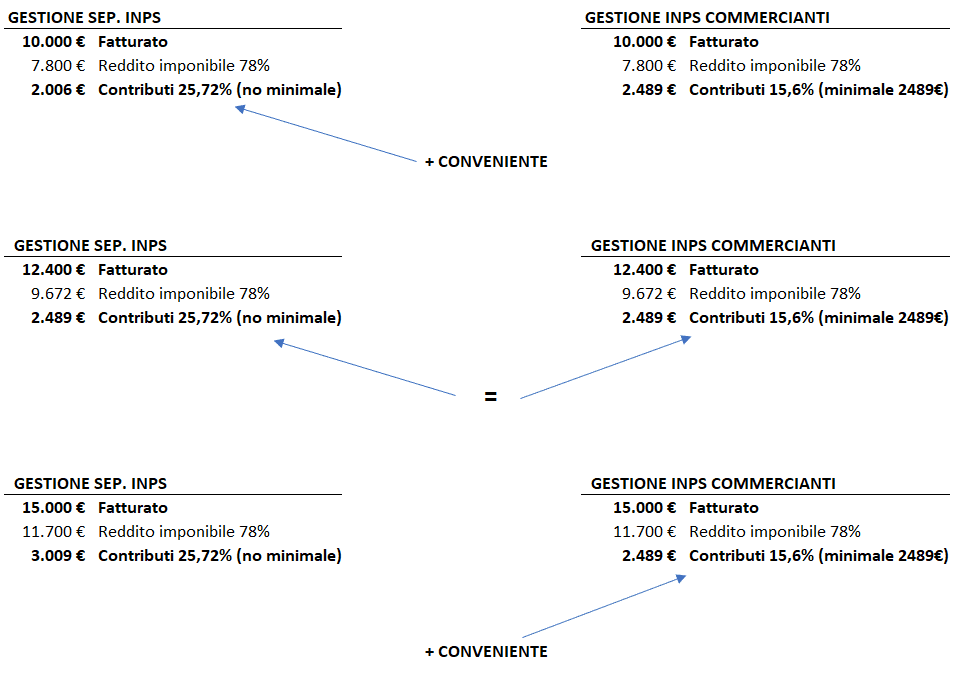

Analisi di convenienza riguardo al Codice Ateco con redditività al 78%:

Dagli esempi sopra si evidenzia come un fatturato di 12.400€ rappresenta il punto di indifferenza, al disotto del quale è più conveniente l’iscrizione alla Gestione Separata INPS, e al disopra del quale risulta più conveniente l’iscrizione alla Gestione Commercianti INPS.

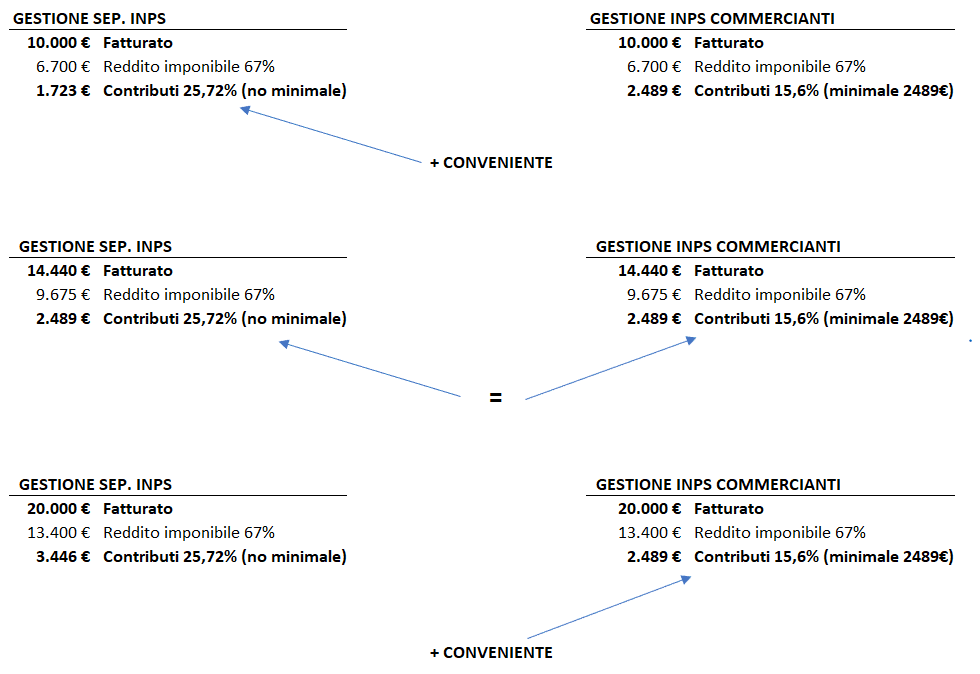

Analisi di convenienza riguardo al Codice Ateco con redditività al 67%:

Dagli esempi sopra si evidenzia come un fatturato di 14.440€ rappresenta il punto di indifferenza, al disotto del quale è più conveniente l’iscrizione alla Gestione Separata INPS, e al disopra del quale risulta più conveniente l’iscrizione alla Gestione Commercianti INPS.

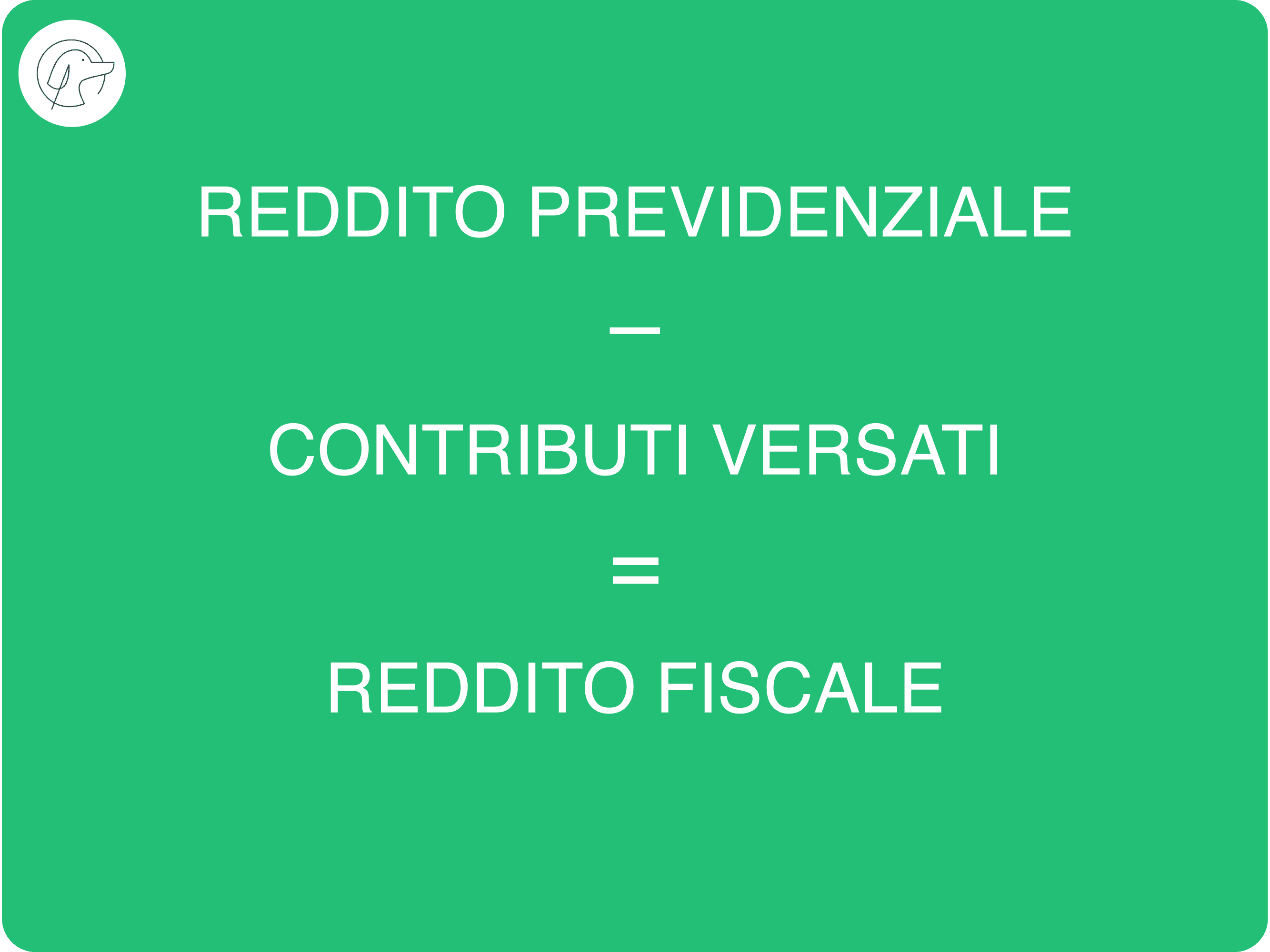

Sul reddito fiscale calcolato come sopra va applica l’aliquota d’imposta pari al 15% nel regime forfettario (5% nel caso di nuova attività).

Perché scegliere FidoCommercialista? Apertura Partita IVA in 24 h

FidoCommercialista fornisce ai suoi clienti il software di fatturazione elettronica gratuito.

Ogni cliente di FidoCommercialista può beneficiare dell’assistenza necessaria nell’utilizzo del software di fatturazione elettronica, il tutto è compreso nell’abbonamento acquistato.

FidoCommercialista fornisce questo servizio ai propri clienti già da Gennaio 2020. I clienti hanno così potuto beneficiare dei vantaggi descritti nell’introduzione di questo articolo con due anni di anticipo rispetto all’obbligo previsto per legge dal 1 Luglio 2020.

Per maggiori informazioni sui nostri servizi cliccare qui.

Il commercialista online è un professionista che ha saputo sfruttare innovative tecnologie digitali per offrire un servizio su tutto il territorio nazionale e superare le barriere dello studio tradizionale.

Un commercialista online opera esclusivamente su internet e svolge ovviamente tutti i compiti di un commercialista classico, con degli enormi vantaggi per il cliente. Il servizio:

- E’ più comodo – non dovrai recarti dal consulente ma potrai contattarlo ovunque ti trovi via chat, telefono o video-call.

- La qualità del servizio è migliore perché l’utilizzo di avanzate tecnologie ti permette di avere una dashboard in grado di monitorare l’andamento della tua attività in tempo reale e di ricevere assistenza in qualsiasi momento.

- Ha un prezzo più competitivo – infatti l’utilizzo della tecnologia permette al commercialista online di avere costi più bassi nei servizi offerti e di conseguenza può garantire ai propri clienti un costo molto più competitivo di un commercialista offline

Fidocommercialista con la sua piattaforma innovativa e un team di consulenti ed esperti contabili permette ai propri clienti di far risparmiare tempo e denaro garantendo un’elevatissima qualità del servizio offerto.

I servizi offerti sono da Fidocommercialista sono:

- Consulente fiscale dedicato con cui interagire durante la giornata ponendogli qualsiasi quesito in materia fiscale.

- Gestione economica e finanziaria grazie alla nostra dashboard con indici aggiornati in tempo reale in grado di monitorare l’andamento della propria attività e controllare scadenze di incassi e pagamenti in qualsiasi momento.

- Software di fatturazione, se non hai un software di fatturazione te lo diamo noi compreso nel prezzo, se invece già utilizzi un software di fatturazione e non intendi cambiarlo ci integriamo facilmente con il tuo.

- Archiviazione documentale, uno spazio online su cui poter mettere tutti i documenti inerenti la propria attività professionale.

Calcolatore tasse regime forfettario

Scopri gratuitamente quanto ti costerà la partita IVA forfettaria:

- Calcola quante imposte e contributi dovrai pagare e il tuo tax rate, ovvero quanto dovrai mettere da parte in tasse per ogni fattura.

- Ottieni un report personalizzato seguendo 5 semplici passi.

Adem Hoxha

Adem Hoxha  Melissa D'Ambrosio

Melissa D'Ambrosio  Massimiliano De Stefani

Massimiliano De Stefani  Lorella Mantino

Lorella Mantino  Francesco Verdinelli

Francesco Verdinelli  Sellix.io

Sellix.io  italianelite.eu

italianelite.eu  Irina Volontir

Irina Volontir  Anna Lupi

Anna Lupi  Martina Buchetti

Martina Buchetti  Nicola Casolani

Nicola Casolani