Indice

Gestione separata INPS

La Gestione Separata INPS è un fondo pensionistico dedicato ai liberi professionisti non iscrivibili a Casse di previdenza legate ad ordini.

Questa gestione previdenziale è nata con l’articolo 2, comma 26 della Legge n. 335/95, meglio nota anche come “riforma Dini“.

Come le altre Gestioni INPS, sono previste alcune scadenze durante l’anno.

Quali sono gli importi della gestione separata INPS?

La Gestione Separata INPS non prevede minimali contributivi durante l’anno.

Tutti i contributi verranno calcolati sul fatturato incassato.

Un libero professionista dovrà considerare per il 2021 una percentuale contributiva pari al 25,98% del reddito imponibile. Per i redditi del 2022 è stato previsto un aumento del 0,51%, stesso aumento previsto per il 2023.

Tale percentuale contributiva è da applicarsi al reddito imponibile previdenziale.

Come viene calcolato il reddito imponibile previdenziale?

– Nel Regime Semplificato Ordinario come differenza tra fatturato e costi.

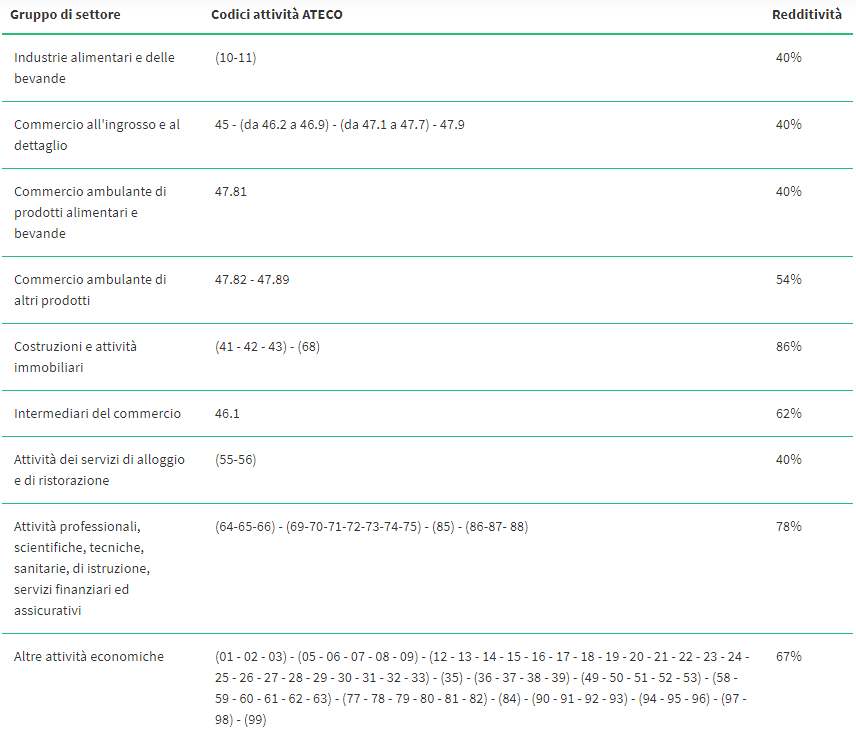

– Nel Regime Forfettario in base agli indici di redditività abbinati ai codici ateco, riepilogati sotto

Quali sono le scadenze della gestione separata INPS?

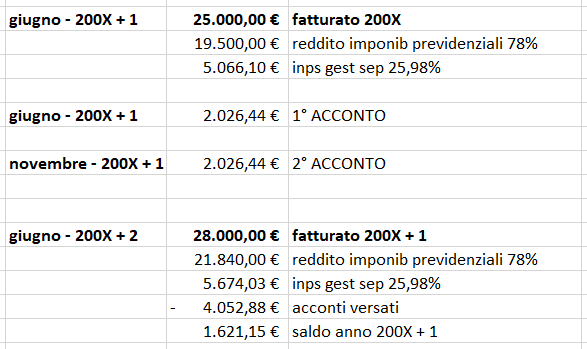

Un contribuente che apre la p.i. nel corso del 200X pagherà per la prima volta i contributi previdenziali a giugno dell’anno 200X + 1 al momento della dichiarazione dei redditi relativa al periodo 200X. In questa sede verrà calcolato il reddito imponibile raggiunto ed il relativo importo dei contributi.

Oltre agli importi maturati nell’anno 200X, essendo già a metà dell’anno 200X + 1, l’INPS richiede un primo acconto per l’anno in corso, pari al 40% del contributo dovuto per l’anno precedente (cioè il 50% calcolato sul l’80% del reddito imponibile dell’anno precedente).

A novembre dell’anno 200X + 1 sarà dovuto un secondo acconto dello stesso importo del primo, pari al 40% del contributo dovuto per l’anno precedente (cioè il 50% calcolato sul l’80% del reddito imponibile dell’anno precedente).

Nell’anno 200X + 2, in sede di dichiarazione dei redditi relativa al 2020X + 1, verrà calcolato il reddito imponibile previdenziale ed il relativo contributo da versare, nettato dai due acconti versati in corso d’anno.

Se gli acconti versati in corso d’anno dovessero superare il dovuto nell’anno, la parte eccedente potrà essere compensata verticalmente (con lo stesso contributo) o orizzontalmente (con altro tributo o contributo).

In caso di compensazione orizzontale, il contributo eccedente sarò sottoposto ad imposta sostitutiva pari al 20%, essendo stato il contributo dedotto dal reddito ai fini del calcolo dell’imposta.

Esempio scadenze e importi

Perché scegliere FidoCommercialista?

FidoCommercialista è il miglior commercialista online, attualmente è l’unico servizio online per aprire e gestire la tua attività in qualsiasi regime fiscale. Infatti, FidoCommercialista ti permette di aprire un’attività dalla piccola partita iva in regime forfettario fino alla costituzione di una società di capitali (srl o start-up) completamente da remoto.

FidoCommercialista mira ad essere il leader dei commercialisti online. Per farlo pone una particolare attenzione alla qualità del servizio ed il suo punto di forza è la capacità di offrire un servizio migliore di quello che il cliente riceverebbe offline.

· E’ più comodo – non dovrai recarti dal consulente ma potrai contattarlo ovunque ti trovi via chat, telefono o video-call;

· La qualità del servizio è migliore perché l’utilizzo di avanzate tecnologie ti permette di avere una dashboard in grado di monitorare l’andamento della tua attività in tempo reale e di ricevere assistenza in qualsiasi momento;

· Ha un prezzo più competitivo – infatti l’utilizzo della tecnologia permette al commercialista online di avere costi più bassi nei servizi offerti e di conseguenza può garantire ai propri clienti un costo molto più competitivo di un commercialista offline;

Attualmente migliaia di clienti in tutta Italia si sono già affidati a FidoCommercialista risparmiando tempo e denaro da poter dedicare alla loro attività. Un commercialista digitale pensato per liberi professionisti e tutti gli imprenditori.

FidoCommercialista News

Vuoi rimanere sempre aggiornato sulle ultime novità nel mondo della finanza e del business? Allora non perderti i nostri canali social!

Seguici su Youtube e Instagram, dove troverai contenuti esclusivi e approfondimenti su tematiche di grande interesse.

Il nostro canale FidoCommercialista ti offrirà informazioni utili e consigli pratici per gestire al meglio la tua attività. Non solo tasse, ma anche strategie vincenti e trend del momento.

Cosa aspetti? Unisciti alla nostra community e non perderti neanche una news!

Youtube: FidoCommercialista Youtube

Instagram: FidoCommercialista Instagram

Calcolatore tasse regime forfettario

Scopri gratuitamente quanto ti costerà la partita IVA forfettaria:

- Calcola quante imposte e contributi dovrai pagare e il tuo tax rate, ovvero quanto dovrai mettere da parte in tasse per ogni fattura.

- Ottieni un report personalizzato seguendo 5 semplici passi.

Adem Hoxha

Adem Hoxha  Melissa D'Ambrosio

Melissa D'Ambrosio  Massimiliano De Stefani

Massimiliano De Stefani  Lorella Mantino

Lorella Mantino  Francesco Verdinelli

Francesco Verdinelli  Sellix.io

Sellix.io  italianelite.eu

italianelite.eu  Irina Volontir

Irina Volontir  Anna Lupi

Anna Lupi  Martina Buchetti

Martina Buchetti  Nicola Casolani

Nicola Casolani